Ainda que as agências não desapareçam, digitalização dos serviços financeiros tende a reduzir a demanda por atendimento físico. Custos elevados, renda insuficiente e falta de infraestrutura, contudo, ainda parecem ser fatores determinantes para a inclusão financeira via utilização de serviços digitais.

Por Vitor França | Economista da Boa Vista

*Com Flávio Calife, Economista da Boa Vista

Segundo dados do Banco Central, o número de agências bancárias no Brasil caiu de 23.126 em dezembro de 2014 para 20.703 em maio de 2019 – uma diminuição de 10,5%.

Entre os fatores por trás desta redução, podemos apontar a crise econômica – e consequente redução de custos por parte das instituições financeiras –, a violência – explosões de caixas eletrônicos, por exemplo, tornaram-se frequentes, especialmente no interior do país – e a digitalização dos serviços financeiros.

Segundo pesquisa recentemente divulgada pela Febraban, em 2018, o mobile banking (acesso bancário via smartphone) já havia superado até o internet banking nas transações com movimentação financeira, como pagamentos de contas e transferências.

Ainda que as agências não desapareçam completamente, a digitalização dos serviços financeiros tende a reduzir a demanda por atendimento físico, resultando em uma quantidade menor de postos bancários, os quais devem se tornar menores, menos operacionais e mais consultivos.

O ritmo de fechamento de postos físicos de atendimento, contudo, não é uniforme em todo o Brasil. Nas regiões Norte e Nordeste, a quantidade de agências bancárias recuou 2,6% e 8,1%, respectivamente, menos do que nas regiões Sudeste (-11,6%) e Sul (-12,7%).

Em Santa Catarina (SC), por exemplo, o número de agências recuou 19,3% nesses pouco mais de quatro anos. Já no Piauí (PI), a diminuição foi de “apenas” 6,3%.

Análises com recorte estadual tendem, inevitavelmente, a mostrar o abismo regional existente no país – e suas consequências econômicas e sociais.

Em artigo publicado aqui mesmo no Diário do Comércio, já mostramos, por exemplo, que nos estados de menor renda a inadimplência é, em média, maior, enquanto é menor o acesso a serviços financeiros.

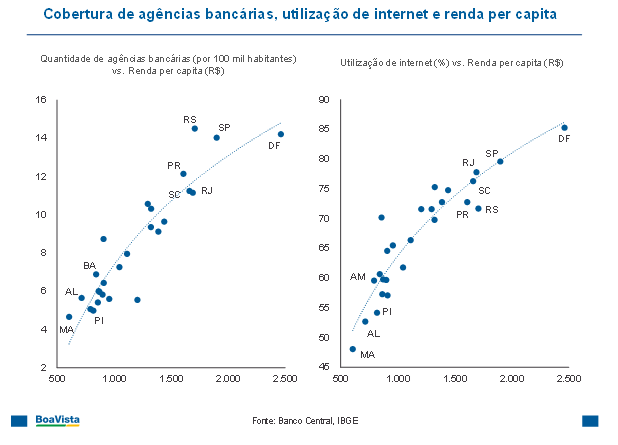

Conforme é possível observar nos gráficos abaixo, nas regiões mais pobres também são menores a cobertura de agências bancárias (medida pela quantidade de agências por 100 mil habitantes) e a utilização de internet (dados da PNAD Contínua, do IBGE, referentes ao 4º trimestre de 2017).

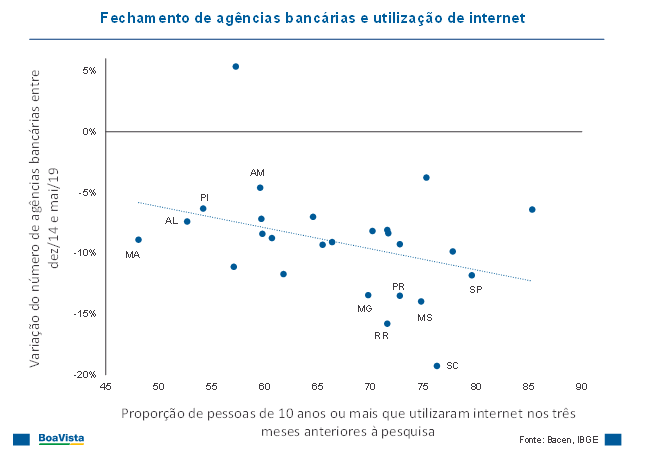

Para buscar indícios de como a digitalização já pode estar alterando a dinâmica do atendimento bancário no país, a área de Indicadores e Estudos Econômicos da Boa Vista cruzou as informações estaduais de variação do número de agências entre dezembro de 2014 e maio de 2019 e de utilização de internet, identificando uma correlação negativa – ainda que fraca – entre as variáveis.

Ou seja, em média, quanto maior a proporção da população que utiliza a internet, maior a queda (variação negativa) observada no número de agências bancárias.

A se confirmar a relação causal, o resultado, ainda que esperado, revela um importante desafio relacionado à inclusão financeira no Brasil.

A digitalização, afinal, mais do que uma simples tendência, também vem sendo considerada uma das principais vias para aumentar o acesso da população mais pobre aos serviços bancários – estima-se em cerca de 60 milhões o número de brasileiros não bancarizados.

Como avançar nesta direção, contudo, sem equidade no acesso à internet?

Com uso ainda restrito da internet em muitos locais do país, uma rápida digitalização poderia, inclusive, ter um efeito contrário ao desejado. Um eventual fechamento acelerado de agências em regiões mais pobres, afinal, deixaria parte da população ainda mais desassistida.

Os dados da PNAD mostram que a utilização da internet é menor entre as pessoas mais velhas, que se tornaram adultas em um mundo ainda analógico.

Mesmo entre estudantes, contudo, existe uma discrepância regional – também associada à renda – na utilização da rede. Enquanto, no Brasil como um todo, 84% dos estudantes haviam utilizado internet nos três meses anteriores à pesquisa, a proporção cai para 68,1% na Região Norte e 76,2% na Região Nordeste.

A medida que aumenta o nível educacional da população, cai a discrepância regional, que não deixa de ser significativa, contudo, mesmo entre indivíduos com 11 a 14 anos de estudo – apenas entre indivíduos com 15 anos ou mais de estudo a discrepância praticamente desaparece.

Ainda de acordo com a PNAD, entre os moradores de domicílios particulares que não haviam utilizado a internet em casa, o principal motivo da não utilização, com 35,4% das respostas, estava relacionado ao custo (“Serviço de acesso era caro”). No Nordeste, o percentual sobe para 40,9%.

Já na Região Norte, o principal motivo da não utilização da internet, com 27,6% das respostas, estava relacionado à infraestrutura (“Serviço de acesso à Internet não estava disponível na área do domicílio”).

É verdade que, de posse de um smarthphone – que já superou o internet banking na realização de transações bancárias –, a internet no domicílio tende a deixar de ser um fator determinante para a inclusão financeira.

De fato, ainda de acordo com dados da PNAD, a discrepância regional no acesso à internet por telefone móvel não é tão grande quanto no caso da utilização no domicílio. Nas regiões Norte e Nordeste, 81,4% e 77,5% das pessoas que tinham telefone celular, respectivamente, acessavam a internet pelo aparelho. Nas regiões Sul e Sudeste, o percentual sobe para 83,9% e 88,5%, respectivamente.

Contudo, no que diz respeito à posse de telefone móvel, voltamos a notar uma significativa disparidade regional associada à renda. No Norte e no Nordeste, apenas 66,3% e 69,9% da população, respectivamente, possuíam telefone celular, contra 82,7% no Sudeste, 83,6% no Sul e 85,7% no Centro-Oeste.

28% dos brasileiros que não possuíam celular alegaram o fato de que o “aparelho telefônico ou serviço era caro” como motivo. Na Região Norte, o percentual sobe para 34,1%. No Nordeste, para 34,3%.

É sempre importante lembrar que a desigualdade observada entre os estados tende, quase sempre, a se reproduzir dentro dos estados e também dos municípios brasileiros.

Custos relativamente elevados, renda insuficiente e falta de infraestrutura, portanto, ainda parecem ser fatores determinantes para a utilização de internet e, consequentemente, para a inclusão financeira via utilização de serviços digitais no Brasil.