A pesquisa “A nova fronteira de crédito no Brasil”, elaborado pela PwC Brasil e a Associação Brasileira de Crédito Digital (ABCD), trouxe um interessante panorama das fintechs de crédito no Brasil ao reunir informações de 43 empresas do segmento.

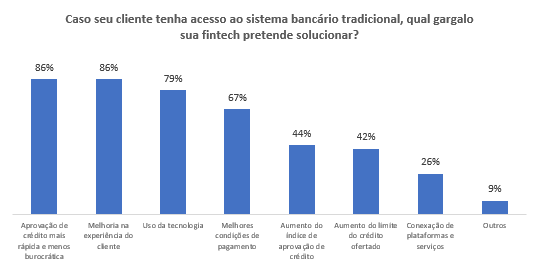

As principais soluções que estas empresas buscam entregar, com o objetivo de se diferenciar dos bancos tradicionais, são a velocidade e desburocratização do processo de aprovação de crédito, a melhoria na experiência do cliente, o uso da tecnologia e a disponibilização de melhores taxas de pagamento.

A pesquisa “A nova fronteira de crédito no Brasil”, elaborado pela PwC Brasil e a Associação Brasileira de Crédito Digital (ABCD), trouxe um interessante panorama das fintechs de crédito no Brasil ao reunir informações de 43 empresas do segmento.

As principais soluções que estas empresas buscam entregar, com o objetivo de se diferenciar dos bancos tradicionais, são a velocidade e desburocratização do processo de aprovação de crédito, a melhoria na experiência do cliente, o uso da tecnologia e a disponibilização de melhores taxas de pagamento.

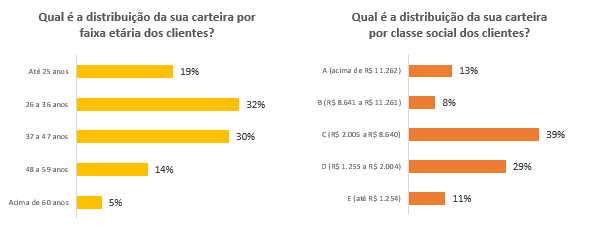

O perfil dos clientes dessas empresas são, em sua maioria, pessoas de 26 a 47 anos pertencentes a classes de renda mais baixa e média, sendo 68% das pessoas nas classes C e D, 11% da classe E, apenas 8% da classe B e 13% da classe A.

Apesar do elevado número de consumidores não bancarizados no país (cerca de 50 milhões), contudo, a penetração no segmento ainda é ínfima, com 93% dos clientes das fintechs ainda possuindo acesso aos bancos tradicionais.

Entre as empresas que atendem pessoas jurídicas, 72% dos clientes correspondem a empresários individuais, microempresas e empresas de pequeno porte (até 49 empregados).

Os juros mensais cobrados para pessoas físicas e pessoas jurídicas começavam em 1,09% e 1,3% ao mês, respectivamente. Metade das empresas ofereciam, para pessoas físicas, taxas abaixo de 4,8% ao mês e 90% das empresas, taxas de até 4,5% ao mês para pessoas jurídicas. Em metade dos casos, os prazos de quitação para pessoas físicas foram até 180 meses, e em 63% das situações, foram menos que 90 meses para pessoas jurídicas.

O total de crédito concedido por elas passou de R$ 804 milhões em 2017 para R$ 1,195 bilhão no ano passado, considerando todos os participantes, sem distinção por cliente prioritário ou modalidade de crédito oferecida. Em 2016, a carteira era de apenas R$ 161 milhões.

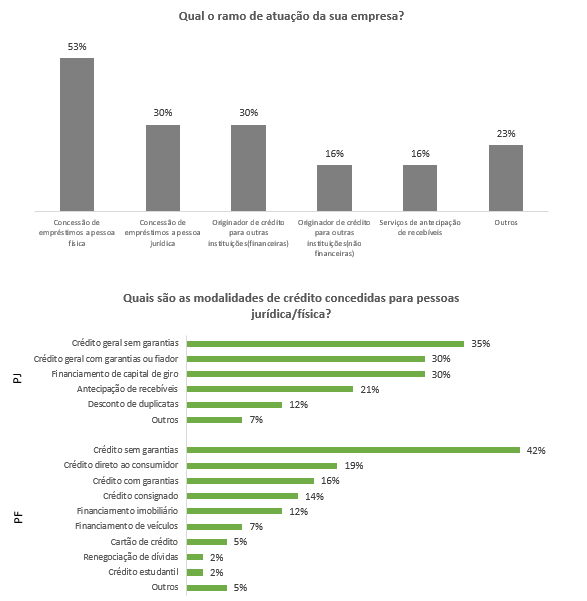

Quase dois terços dos participantes (63%) concedem mais de um tipo de modalidade de crédito.

Os pedidos de empréstimo cresceram de 3,2 milhões em 2017 para 6,4 milhões em 2018, no caso das pessoas físicas, e de 42,3 mil para 276,4 mil no caso das pessoas jurídicas.

A pesquisa mostra que as tecnologias que essas empresas dominam atualmente foram justamente as que permitiram derrubar as barreiras de entrada no mercado de crédito: data analytics, essencial à precificação de riscos, cloud, que reduz custos operacionais, e o mobile, que facilitou a distribuição de produtos e serviços e desburocratizou processos.

Com isto, 48% das empresas pesquisadas conseguem concluir as análises de risco de um cliente em até uma hora, sendo que 15% fazem isso em no máximo 15 segundos. Já a aprovação para liberação do crédito, que envolve procedimentos como conferência e assinatura de documentos, é feita em até 24 horas por 64% dos participantes do estudo. Em 13% dos casos, esse processo não demora mais do que uma hora.

As apostas das fintechs pesquisas para o futuro são principalmente em inteligência artificial, que permitirá refinar as análises de riscos; blockchain, para desburocratizar a concessão de crédito; e recursos de biometria e gestão de identidades, que oferecerão mais segurança no acesso aos dados dos usuários.

Por fim, há uma nova onda de transformações no horizonte dos serviços financeiros no Brasil com o open banking. Para ter acesso aos benefícios, será preciso operar no mercado como instituição financeira. No caso das fintechs, isso significa, no mínimo, como Sociedade de Crédito Digital (SCD) ou Sociedade de Empréstimo entre Pessoas (SEP).

Das empresas pesquisadas, 11% já têm autorização para operar como SCD ou SEP, 7% já solicitaram autorização e 51% pretendem solicitar no prazo de um ano.

A pesquisa completa, que ainda trata de temos como a fonte de recursos das fintechs, entre outros, está disponível em: https://www.pwc.com.br/pt/estudos/setores-atividades/financeiro/2019/pesquisa-credito-digital-19.pdf